财联社9月6日讯(剪辑 黄君芝)自7月中旬以来,“股神”巴菲特就一直在大举出售好意思国第二大银行——好意思国银行(Bank of America)的股票,似有清仓之势。在接连的抛售中,巴菲特已累计套现约69.7亿好意思元,使其执掌的伯克希尔哈撒韦的现款储备更为浑厚了。

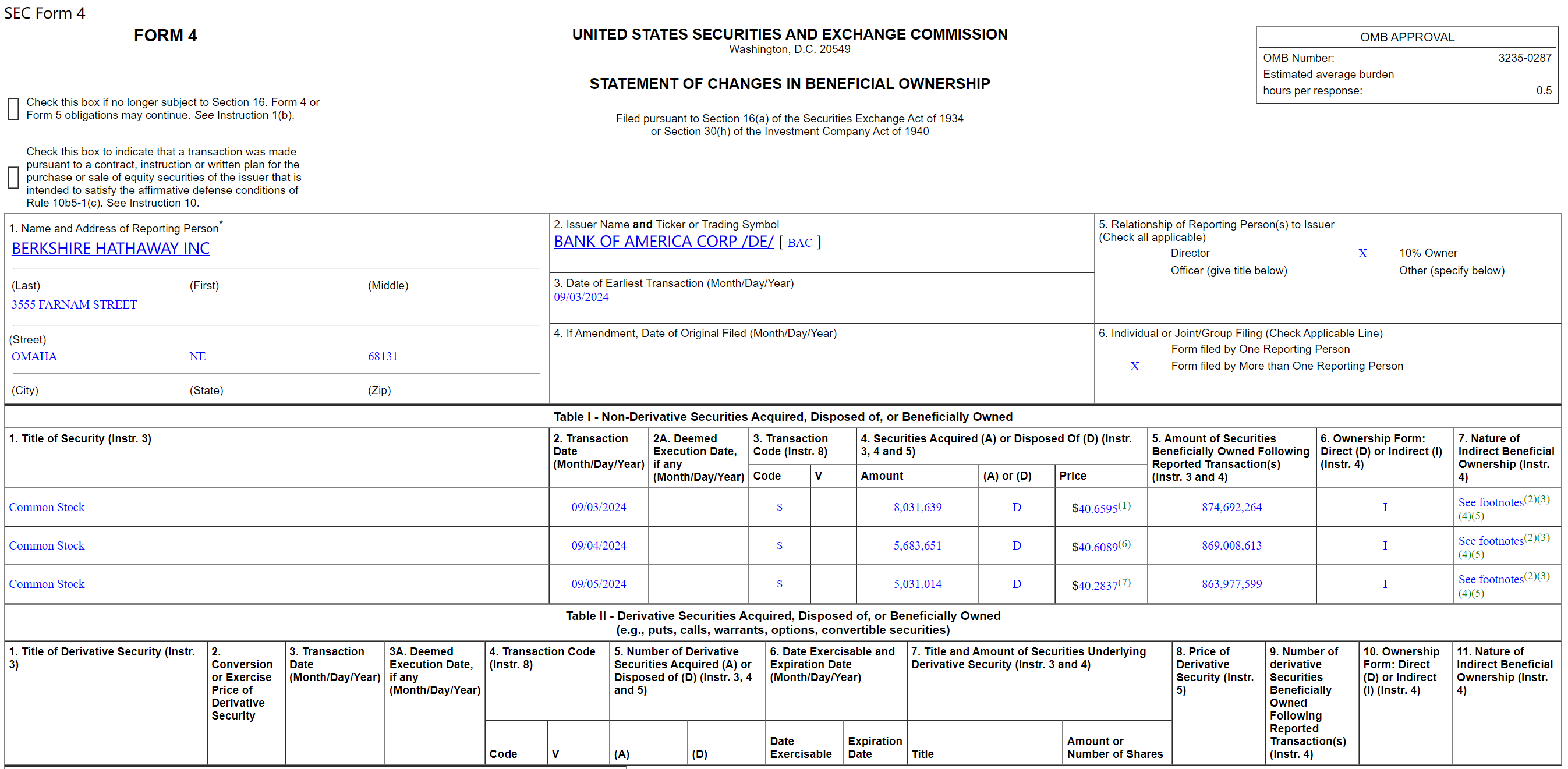

把柄最新提交给SEC的一份新文献,伯克希尔哈撒韦于2024年9月3日、4日、5日流通三个交游日减执好意思国银行股票,共计1874.6万股,套现约7.6亿好意思元。好意思国银行是伯克希尔哈撒韦的第三大执仓。

不外,伯克希尔仍然是好意思国银行的最大推进,把柄最新收盘价测度打算,伯克希尔执有好意思国银行约11%的股份,价值347亿好意思元。

值得注意的是,要是巴菲特连接出售这家好意思国第二大银行的股份,执股比例可能很快就会跌破10%的监管门槛。届时,他将不再需要像当今这么在两个责任日内泄漏交游情况。巴菲特更可爱在莫得快速公开泄漏的情况下交易股票。

94岁的巴菲特在2011年通过一笔50亿好意思元的优先股和认股权证交游,树立伯克希尔对好意思国银行的投资。多年来,巴菲特一直在增执好意思银股份,并惊羡该银行的指令层,但到咫尺适度,他还莫得对我方近期减执的决定作念出公开阐述。

有分析东谈主士觉得,个华夏因包括好意思银的估值过高、巴菲特可能在为好意思联储货币策略回荡作念准备等。

尤其是好意思联储9月议息会议快要,市集无数觉得期待已久的“首降”终于要来了。而好意思国银行关于利率周期变化十分明锐,致使可能比其他银行业同业愈加明锐。

在2022年3月,好意思联储40年来最激进的加息周期运转时,好意思国银行从中得回了弘大的收益。而在最近的好意思联储7月利率决策后的新闻发布会上,好意思联储主席鲍威尔如故险些昭示将在9月降息了,这意味着好意思国银行的净利息收入可能会比同业受到更大的伤害。

至于,巴菲特接连的抛售是不是简直意味着要清仓好意思银,还尚未可知。不外按其风俗来说,当他运转卖出一只股票时,最终会清仓该股。并且,连年来,伯克希尔如故清仓了多家银行的股票,包括好意思国合众银行、富国银行、纽约梅隆银行。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:于健 SF069