原标题:国债走动活跃度下行,保障资金成买盘“大户”⋯⋯业内:将来收益率单边上行概率不大

记者:陈植

8月下旬以来,多量利率债品种的单日成交笔数履历较大幅度的下滑。数据裸露,10年国债、10年期国开债活跃券的单日成交笔数,由月初的1000-2000笔/日,降至600-800笔/日,以至个别走动日跌至200-400笔/日。

面对相对低迷的国债走动活跃度,繁多投资机构的债券走动政策趋于严慎,一方面减少长债卖出量,另一方面镌汰高抛低吸的走动盘操作力度。一位业内东谈主士指出,尽管长债商场走动活跃度低迷,但基金、农商行、券商自营与银行欢喜子公司依然长久国债的主要购买力量,但他们齐是笔据自己钞票成立需要买入长久国债,走动盘的占比相应减少。

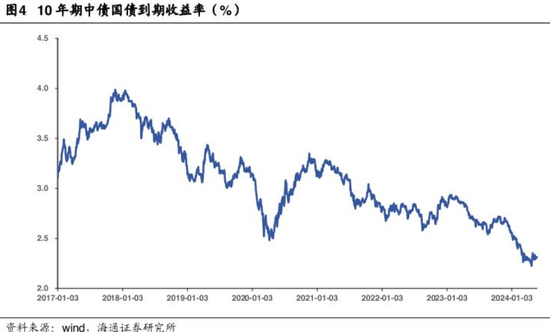

法例9月4日14时,10年期国债收益率耽搁在2.149%近邻,较8月5日创下的年内低点2.09%回升约5个基点。据悉,除了大型银行卖债,部分基金公司基于降久期需要,也减握了部分长久国债头寸。⋯⋯

数据裸露,法例8月30日,债券基金的债券久期中位数约在3.5年近邻,高于年头以来均值约0.5年;功绩名次前20%的债券基金家具里,债券久期的中位数则杰出4.5年。

在面前央行等关系部门积极请示长久国债收益率趋涨(长久国债价钱下落)的情况下,债券久期中位数越高的债券基金越容易际遇长久国债价钱下落与家具净值更大幅度回落的风险,不得不产生更高的压降债券久期(抛售长久国债)需求。

德邦证券固收团队发布的统计数据裸露,上周债券抛售的主要力量来自基金公司,净卖出额达到1724亿元。面对长债商场交投活跃度相对低迷,这些长债卖方也记念此举或引起长债价钱过度下落,导致自己家具净值际遇超预期的回落。

值得小心的是,面对基金卖盘,农商行、券商自营、保障等机构依然成为长债商场的购买“大户”。他们一方面通过戒指买入长久国债,戒指“烫平”长债价钱超预期下落风险,确保自己欢喜家具净值波动相对可控;另一方面也能趁着长债收益率走高之际加多成立盘买入力度,培育家具举座收益率。

德邦证券固收团队的上述统计数据还裸露,上周国债现券的主要买盘来自卫险,净买入额达到1013亿元。上述业内东谈主士指出,面前保障公司、农商行、券商自营等机构的长久债券走动政策并莫得发生较着变化,选用握有到期政策的成立盘占比相对较高,走动盘(通过高抛低吸赚钱)占比趋降。

导致面前长久国债商场交投低迷的另一大身分,是投资机构以为9月长久国债收益率靠近“难上难下”的地方,导致他们缺少走动柔柔。尽管关系部门持续“降准”的商场预期高企令长久国债收益率趋降,但8月中国央行已入市“买短抛长”(买入短期国债抛出长久国债),令商场记念央行握续入市操作,可能令长久国债收益率缺少下降空间。

记者获悉,部分私募基金以为一朝10年期国债收益率跌破2.1%整数关隘,或引起央行入市卖出长久国债。因为他们以为10年期国债收益率在8月5日波及年内低点2.09%,是央行在8月份启动入市“买短卖长”的一大触发身分。

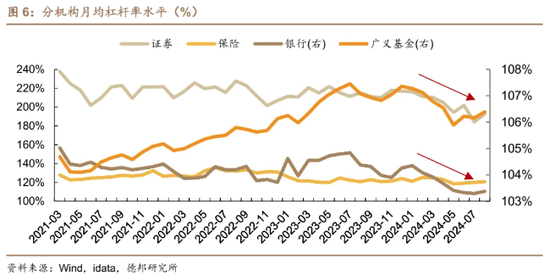

此外,面前债券基金等投资机构的债券投资杠杆水平处于历史偏低水平,亦然机构缺少走动柔柔,导致长久国债商场交投低迷的退却冷落身分。德邦证券固收分析师吕品指出,现在机构的杠杆率有所镌汰。法例上周末,银行和保障机构的债券投资杠杆率区分为103.3%和122.9%,区分位于8%和36%的历史分位数水平。

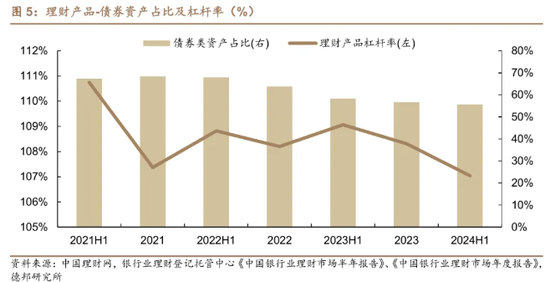

此外,就债券基金二季报数据分析而言,现在举座债市的杠杆率中位数为115.79%,处于2015年以来的30%独揽历史分位数水平。若按资管新规条件敞开式公募基金总钞票不得杰出该家具净钞票的140%,面前债券基金的杠杆水平仍有较大飞腾空间。

吕品以为,金融机构债券投资杠杆率偏低的主要原因,是本年以来债券收益率弧线相对平坦,令杠杆政策的性价比不高。传统的杠杆政策主要选用短债长投与期限错配赚取收益进行杠杆套息,但本年以来口角期国债收益率弧线趋平,导致杠杆政策的收益率相对较低。

记者获悉,由于机构杠杆率相对较低,当他们面相近期长久国债收益率回升(长久债券价钱下落)时,既莫得较强的抛售长久国债“降杠杆”压力,也缺少买入长久国债进行杠杆套绝走动的兴味,导致长久国债交投活跃度进一步回落。

吕品指出,拉久期、降杠杆仍然会是债券商场投资的主要政策,蚁合面前债券商场运事迹况而言,跟着近期社融数据与金融数据相对偏弱,加之大行卖债操作空间相对受限,将来长久国债收益率单边上行的概率不大,短期内将追忆颠簸下行的态势。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

累赘剪辑:秦艺